。另一边是明德生物,归母净利润暴跌83%,扣非净利润陷入亏损6332万元的负值泥潭。两家公司都在寻找破局之道。

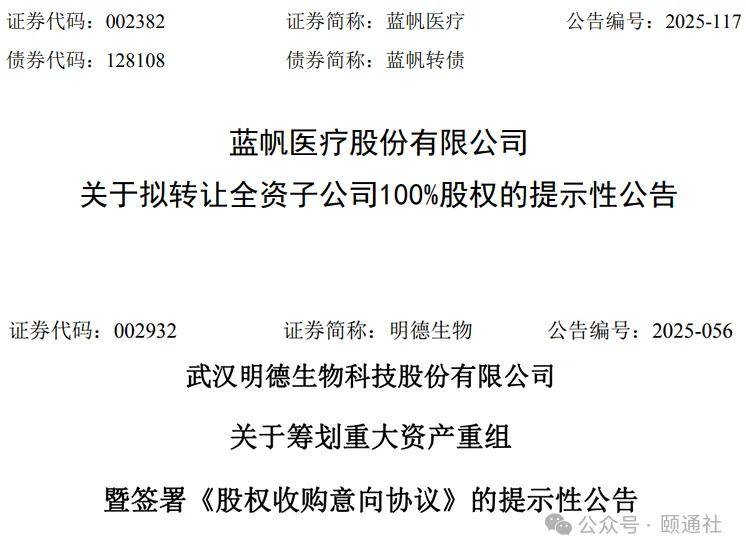

当蓝帆医疗决定甩卖,当明德生物咬牙接盘,背后是中国医疗器械行业一场深刻的战略重构——有人在做减法,有人在做加法;有人急着止血,有人渴望破圈。

必凯尔的履历堪称亮眼。自2020年成为蓝帆医疗全资子公司后,经过五年深耕,奠定了坚实产业基础。

作为全球应急救护包细分市场的领军者,拥有年产2000万套的产能,产品销往60多个国家。2024年推出的急救毯,在拼多多同类产品中排名第一,京东位列第三。

2025年上半年营收7580万,净利润752万,账面上看是一门稳当的生意。

它是国内最早引入国际急救理念的企业之一。这样的隐形冠军,按理说应该是母公司的心头肉。

翻开蓝帆医疗的战略版图,答案逐渐清晰。这家企业近年构建了健康防护+心脑血管两大核心板块,一边是PVC手套这样的防护用品,占据全球24.14%的出口份额;一边是高值耗材,旗下德国NVT研发的心脏瓣膜产品,第三季度销量暴增98%,增速迅猛。

相比之下,必凯尔显得有些格格不入,毛利率只有15%-20%,远低于心脑血管业务的高利润水平。近三年营收徘徊在1.6亿左右,2022年1.61亿,2023年1.68亿,2024年1.65亿,增长曲线几乎是一条直线。

一边是近3亿的亏损窟窿,一边是增长乏力的非核心资产。蓝帆医疗的选择,是一场不得不进行的断舍离。

明德生物的处境同样艰难。这家成立于2008年的IVD明星企业,曾经在急危重症体外诊断领域风生水起,体外诊断试剂、急危重症信息化、第三方检验服务三驾马车齐头并进。

疫情之后,高基数带来的2023年归母净利暴跌98.22%,2024年继续下滑0.54%。2025年前三季度,营收2.27亿,同比增长仅0.53%,几乎是原地踏步。在扣非净利润上——负得6332万,意味着主营业务已经失去造血能力。

表面上看,这是一家做急救包的企业,跟明德生物的体外诊断业务关联性不强。但在明德生物的战略规划里,这笔收购有着一盘大棋——从院内诊断延伸到院外应急,从医疗机构场景突围到消费端市场。

地缘优势也降低了整合风险。明德生物和必凯尔都在武汉,不需要跨省协调,团队磨合、供应链对接都能快速完成。

同时,资源互补的想象空间巨大。明德在医院的深厚渠道,能把必凯尔的专业急救产品推进院内市场;必凯尔在海外和消费端的销售网络,则能成为明德生物走出医院、拥抱C端的桥梁。

这笔交易的设计也相对稳妥。明德生物采用现金收购,拿下必凯尔100%股权,不涉及发行股份,不会稀释现有股东权益。双方还签订了业绩承诺——如果必凯尔未来表现不佳,蓝帆医疗需要履行补偿义务,相当于给买家上了一道保险。

2023年,工信部等五部门联合发布《安全应急装备重点领域发展行动计划》,应急救护产业从边缘地带被推向聚光灯下。数据显示,2024年我国安全应急装备产业规模突破9200亿,近三年年均增速稳定在10%左右。

这是一个正在爆发的千亿级市场。从家庭常备的急救包,到企业工厂的应急设备,从车载救护装备到户外探险用品,应急救护正在渗透进每一个生活场景。人们对生命安全的重视,正在转化为实实在在的消费需求。

对比全球市场,中国的应急救护普及率仍然偏低。在发达国家,急救包的家庭配置率超过80%,而国内这个数字还不到30%。巨大的市场缺口,意味着巨大的增长空间。

必凯尔虽然体量不大,但它是行业标准的参与制定者,掌握着技术话语权。收购之后,明德可以将自身的体外诊断技术嫁接到急救产品上,开发出智能化、精准化的新型装备。

这是产业融合的魅力。当诊断技术遇上应急救护,当院内场景连接院外场景,整条产业链将有望重新激活。明德生物不再只是一家做诊断的公司,而是从诊断到防护、从救治到应急的全流程解决方案提供商。

在有限的资源面前,企业必须决定把鸡蛋放在哪个篮子里。蓝帆选择高值耗材,明德选择应急救护,背后都是对产业趋势的深刻判断。

截至2026年1月4日,根据公开资料,蓝帆医疗转让必凯尔的交易对价,预计为2.8亿-3.5亿元。双方已签署《股权收购意向协议》达成初步意向,但仍需履行相应的审批程序,目前处于筹划阶段,尚未最终确定。交易能否完成,需等待双方后续的信息披露。

1.“颐通社”致力于提供准确、完整、有效的资讯信息,但不保证信息的准确性、完整性和有效性,部分文字和图片素材来源于网络,不做任何商业交易及或医疗服务的根据,如自行使用“颐通社”内容发生偏差,我司不承担任何责任,包括但不限于法律责任,赔偿责任。

2.本声明未涉及的问题参见国家有关法律法规,当本声明与国家法律法规冲突时,以国家法律法规为准。

3.颐通社所刊载内容之知识产权,为颐通社及相关权利人专属持有。未经许可,禁止转载、摘编、复制及建立镜像等任何使用。

020-88888888